Lisa跳疯马秀,LV跳坑

几乎在Lisa接受邀约登上疯马秀舞台的同时,奢侈品行业龙头LVMH集团持续承压。

不知道当时坐在台下的LVMH三公子——那位Lisa的绯闻男友——在看表演的时候是否有担心过其“家族企业”的财报表现。

LVMH三公子弗雷德里克·阿诺特(Frédéric Arnault)

当地时间10月11日,LVMH正式发布其第三季度业绩报告。这份报告告诉所有人,这个曾经以两位数增长率持续称霸奢侈品行业的集团,正经历其事业低谷。

报告中,LVMH第三季度营收的同比增长率,只有9%。同样的指标,在2021年Q3报告中是20%,在2022年则是19%。

就算是在2023年的前两个季度,其营收的同比增长率都在20%上下。

也就是说,这个曾让其总裁伯纳德·阿诺特问鼎世界首富位置的巨大集团,Q3业绩腰斩。

LVMH总裁伯纳德·阿诺特(Bernard Arnault)

尽管全球经济仍处于承压复苏阶段,通货膨胀、紧张的地缘政治环境萦绕在经济体头上,“消费降级”成为普通人的口头禅,但奢侈品行业是公认的、受经济波动较小的行业。其中一个原因是,奢侈品行业被认定是为富豪服务的。

如今LVMH这样的业绩表现难道说明,大环境下消费日益分级不假,只是富豪也买不起了吗?

实则不然。

LVMH这份成绩单,虽在意料之外,却也在情理之中。在过往的业绩表现中,颓势,已经初露端倪。但“下水”的,不止LVMH。

失去王位

先来看看,到底是哪个方面拉了Q3业绩的后腿。财报中的一系列加号,反而把葡萄酒与烈酒业务的负号衬托得更加明显。

在Q3的报表中,酒类业务线是唯一一个营收同比下降的品类,且降幅达到两位数,为14%。而这条业务线在2022年Q3的同比增长率,为+14%。

业绩报告对这样的下跌做出了解释,称其主要酒类产品轩尼诗干邑今年在美国市场遇冷。

而这样的情形,LVMH“归功于”美国的经济环境、后疫情时代需求的正常化以及零售商的高库存水平。

要知道,LVMH在全球的两大关键市场,就是中国和美国。

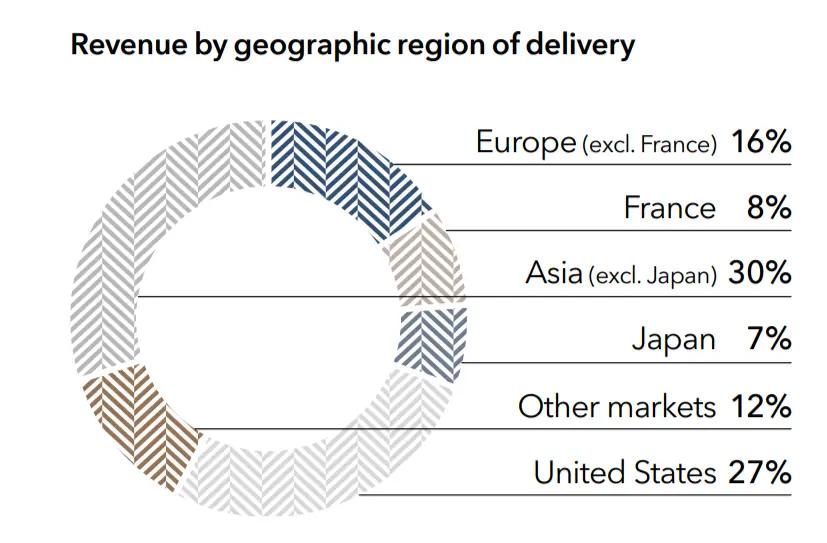

LVMH2022年的财报数据显示,其营收有27%来自美国,30%来自除日本之外的亚洲市场,而目前,中国市场仍处于疫后恢复阶段。

不同地区营收占比/图源:LVMH 2022年财报

也就是说,在中国市场尚未有效恢复的情况下,如果美国市场“撑”不住,那么LVMH或许也要撑不住。

毕竟,疫情期间包括LVMH在内的奢侈品品牌大爆发,美国市场是背后的关键驱动力。

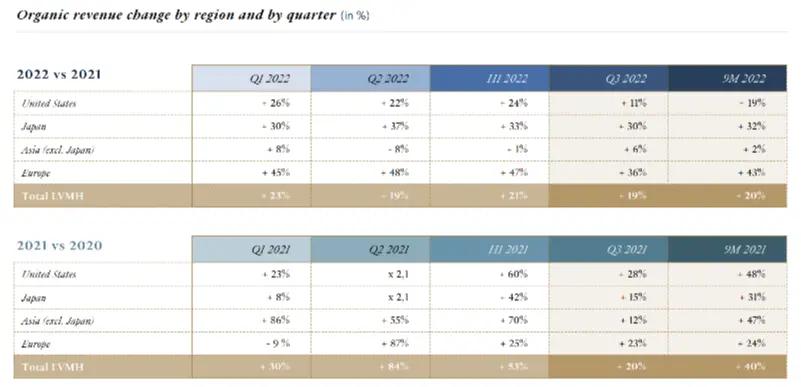

而Q3,LVMH的美国市场营收同比增长率只达到2%。对比起2022年Q1的26%,Q2的22%以及Q3的11%,2%的增长率实在是算不得什么。

2022-2020不同地区营收同比增长率季度对比/图源:LVMH 2022年Q3业绩报告

无独有偶,“美国市场”的萎缩,也影响了占LVMH营收比重最大的“时尚与皮制商品”线。其2023年Q3营收的同比增长率只达到9%,远低于Q2的21%,也低于Q1的18%。

珠宝首饰及香水两条业务线营收的同比增长率,也纷纷从两位数滑到个位数。

在整个Q3的成绩单中,唯一值得说道的,只有“选择性零售”这条业务线——丝芙兰和DFS等零售店铺支撑了本季度26%的同比增长率。

2023年6月,丝芙兰于上海南京东路步行街揭幕亚洲第二家、中国首家未来概念店/图源:LVMH官网

26%的数据倒是与Q1、Q2持平,也高于2022年全年17%的增长率。

于是,LVMH的整体业务呈现出了这样的画像:虽得益于疫后恢复的、包括旅游零售在内的零售业务,却仍填不满其他业务线“挖下的坑”。

业务疲软,自然影响股价。

伦敦时间10月13日,LVMH的股价大跌6%,当天最高跌幅达8.5%,是2020年以来其最失利的一天。

实际上,在过去的整个季度中,LVMH的股价曲线,也一直处于波动下滑的状态。

LVMH近半年股价表现/图源:Google

持续的股价回落,让LVMH的市值在9月被丹麦减肥药制药商诺和诺德反超,失去了“欧洲最有价值公司”的头衔。

也就是说,Q3称得上“惨烈”的业绩,早就有迹可循。不过,其痕迹却不仅仅在于此。

对于包括LVMH在内的奢侈品品牌,应该早就料到有今天。而且大家都在等,等着看第一个发布Q3业绩的领头羊LVMH,能不能给市场一些信心。

当然,结果是LVMH领跌,“拖累”了其他奢侈品品牌的股价。

奢侈品降温

2023年对于LVMH来说的确不是什么好年景。

在过去三年中,低利率以及美国消费者的报复性消费,推高了包括LVMH在内的奢侈品行业的业绩表现。

根据咨询公司贝恩(Bain & Company)的一份报告,在2020年因疫情而萎缩后,全球奢侈品市场规模在2021年迅速回升至1.15万亿欧元,并且在2022年进一步增长了19%到21%。

而2022年,美洲地区重新成为个人奢侈品销售占比最大的地区。

也就是说,跟在巅峰年代后的2023年,其同比增长率的计算,本身就是建立在2022年的高标准之上的。

并且,LVMH的同行并没有幸免于难。

卡地亚的母公司历峰集团,其股价曾在7月份暴跌10%,而爱马仕、开云集团的股价近期也遭遇打击。

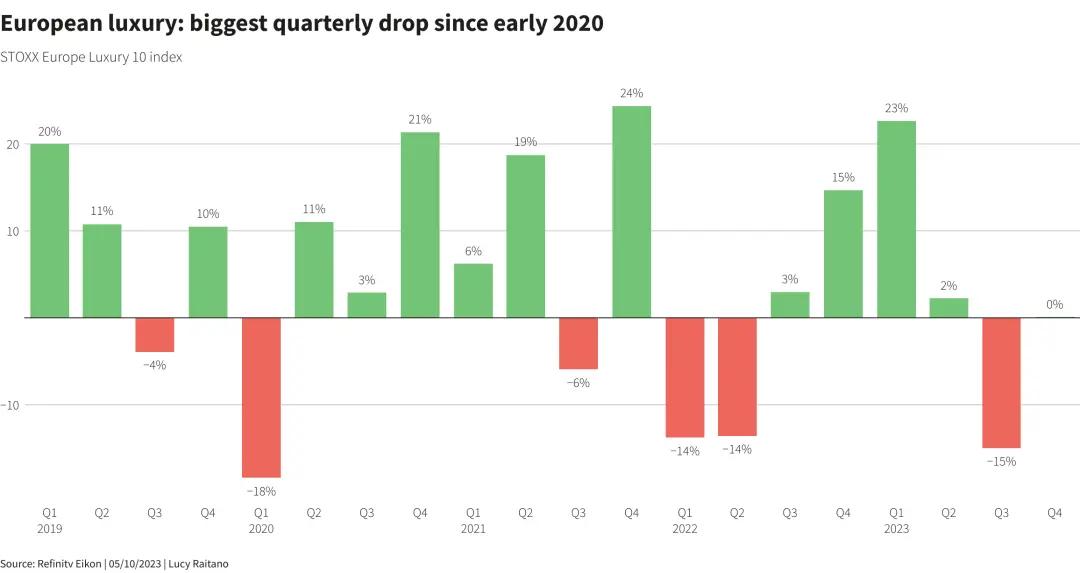

收录了LVMH、法拉利、爱马仕、巴宝莉和开云集团等十家欧洲奢侈品公司的斯托克欧洲奢品10指数(the STOXX Europe Luxury 10 index),在当地时间10月9日录得2020年以来最大幅度的季度下跌。

斯托克欧洲奢品10指数公布自2020年以来最大的季度跌幅

撇开计算和全行业“失速”方面,问题仍在于,为何这样的高增长不能持续?

让我们看回LVMH解释酒类业务业绩下滑时给出的第一个理由:美国的经济环境。

换句话说,LVMH认为,持续了一段时间的通货膨胀,影响了其旗下品牌的销售。

而历峰集团董事长约翰·鲁珀特,在当地时间9月6日的公司年会上,也曾以通货膨胀打击了欧洲消费者需求为由,解释其股价的下跌。

诚然,顶级富豪不会过多遭受通货膨胀的影响,但是会买奢侈品的除了顶级富豪,还有中产消费者。

贝恩公司的咨询报告表明,奢侈品行业在2022年的繁荣,一定程度上是由这部分人推动的。

而美国银行的数据同时显示,在奢侈品狂热的2021年,年收入低于5万美元的人群占据美国奢侈品支出39%,而年收入在5万到12.5万的中等收入群体占比则为34%。

其实,这部分群体在奢侈品消费行业也有一个“专有名词”:有抱负的消费者。

而这部分群体相比于普遍认知中奢侈品的传统客户顶级富豪而言,更年轻,且财富更少。

于是,有抱负的消费者更容易因经济形势变化而感到“痛苦”,并为此削减不必要的支出。

同时,根据Boston Consulting Group2023年的奢侈品洞察报告,最富有的消费者(年收入在前5%)的确是奢侈品增长的主要动力,其净需求占比为33%。

也就是说,超级富豪固然重要,但奢侈品消费还得“靠”着这群有抱负的消费者。

从奢侈品品牌的业务线战略上,也可以发现,传统意义上不被纳入消费者范围的人群,其实依然有可能成为目标用户。

在过去,奢侈品三个字或许就代表了高级跑车、高级酒店和珠宝。

但如今的奢侈品品类其实更加丰富,丝巾、运动鞋、香水、护手霜、围巾、厨具甚至是指甲锉刀等售价较低的商品比比皆是。

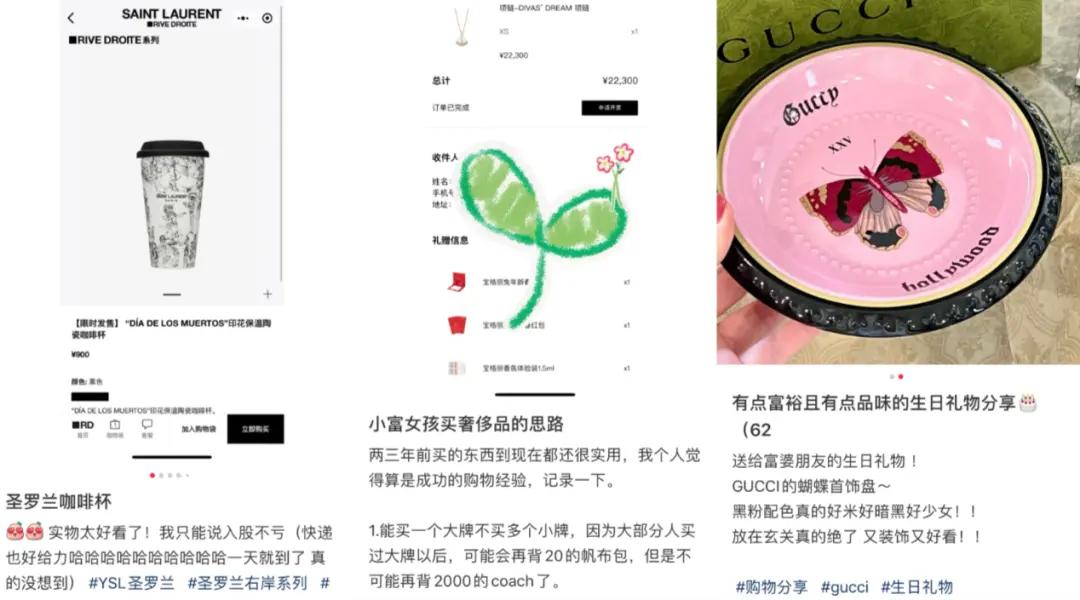

社交平台上,网友分享的各类奢侈品牌小物件/图源:小红书

即使买不起售价几百万、上千万美元的手提包和跑车,有抱负的消费者对售价几百、几千美元的“生活用品”,乃至售价几万美元的入门级产品,还是有购买力的。

当群体更加庞大的有抱负的消费者拥有了足够的可支配收入,其奢侈品消费支出就有机会随着增多。

尤其,如今的奢侈品消费已经成为流行文化的一部分,Z世代的年轻人比其长辈们更早投入到了奢侈品消费的洪流之中。

于是,通货膨胀与业绩下滑,就此可以联系起来。此次业绩集体降速,也改写了“因富豪不会对价格标签犹豫,奢侈品行业几乎不受经济波动影响”的固定认知。

LVMH的首席财务官让-雅克-吉奥尼在2023年10月10日的财报电话会议中也表示,LVMH的入门级产品、网上销售和二线城市销售额都存在不同程度的下降,“这表明,(对奢侈品)有追求的顾客不再像从前一样购物”。

当地时间2023年4月11日,法国巴黎市中心香榭丽舍大街,购物者在路易·威登奢侈服装精品店外排队/图源:视觉中国

经济环境对于LVMH的打击,在2008年全球金融风暴时期也有显现。当年LVMH营收的同比增长率仅为7%,经常性业务利润的同比增长率为2%。

而2006年,这两个指标分别录得12%和16%的增长。

这显然证明,奢侈品行业因其行业特性而固有韧性,却也不是完全稳定不变的。

当然,香奈儿、LVMH等奢侈品牌接连提高商品售价,包括爱马仕配货的举动,都是在“筛选顾客”,希望提高高净值人群的占比。

有趣的是,如今的LV官网,消费者仍然很难买到想要的手提包。

毕竟无论如何,“排他性”和“稀有性”是奢侈品的重大品牌区分原则,正如爱马仕永远不会打折。